本記事とははずれますが、昨年の慰安婦合意について「英霊に失礼」という意見がありますが、この表現はどうも軍人だけへのニュアンスが強い気がします。「従軍・慰安婦」という実態はなかったのにという気持ちからだと思います。しかし、戦ったのは軍人だけでなく、「進め一億総火の玉」となって国民全員が戦ったわけですから、「日本人の名誉を汚す」表現の方が良いかなあと思います。当時の総ての日本人の名誉を傷つけている訳ですから。中国が良く言う「日本国民も軍国主義者の被害者」のような二分論で、国民の軍嫌いを助長させる論理に、意図はなくても与する可能性もあります。ドイツのヒットラー、セルビアのカラジッチ等彼らを犠牲にして「国民は悪くなかった」というカタルシス(小生から言えば卑怯者の論理ですが)として利用されなくもないでしょう。

中国の人民元についての1/8ZAKZAK田村秀男『習政権にとって“人民元自由化”は自滅の道 日本としては大いに結構』の記事によれば

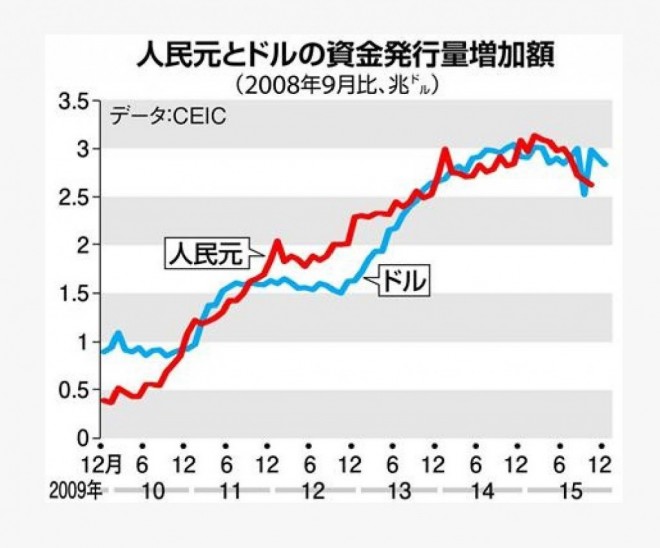

「年明け早々から株式市場はチャイナ・リスクで大荒れである。世界最大水準の中国債務は今後さらに膨らむ情勢なのだから、不安がグローバルに伝播してしまう。 「中国、今年は改革の正念場に」(米ウォールストリート・ジャーナル1月4日付)であることには違いないが、習近平政権にとってはそれどころではない。 中国金融のどん詰まりぶりを端的に物語るのは、中国人民銀行による人民元資金発行残高である。昨年後半から急減している。前年比マイナスは実に16年ぶりだ。 人民銀行は2008年9月のリーマン・ショック後、元の増発に増発を重ね、国有商業銀行を通じて資金を地方政府や国有企業に流してきた。大半は不動産開発など固定資産投資に向けられ、国内総生産(GDP)の2ケタ成長を実現した。その結果、10年にはGDP規模で日本を抜き去ったばかりか、党中央は豊富な資金を背景に軍拡にもいそしんできた。東シナ海、南シナ海などでの海洋進出はマネーが支えてきた。党の意のままにできる元資金こそが「超大国中国」の原動力だ。 元膨張を支えてきたのはドルである。リーマン後の米連邦準備制度理事会(FRB)によるドルの増発(量的緩和=QE)に合わせて、人民銀行が元を刷る。グラフはQE開始後、元資金のドル換算値がドル資金発行増加額とほぼ一致していることを示す。偶然にしては、でき過ぎの感ありだ。 人民銀行は自らが定める基準レートで流入するドルをことごとく買い上げては元を発行する。買ったドルはゴールドマン・サックス、シティ・グループなど米金融資本大手に委託して米国債で運用するのだから、北京とウォール街の間には何らかの合意があったとしてもおかしくない。

ところが、FRBは米景気の回復に合わせて14年初めごろから、世界に流れ出た余剰ドルの回収の模索を始めた。QEを14年10月末で打ち切った。さらに先月下旬には利上げした。バブル化していた中国の不動産市況は14年初めに急落、次いで上海株も15年6月に暴落した。

中国からの資本逃避に拍車がかかり、人民銀行は外貨準備を取り崩して元を買い上げ、暴落を食い止める。それでも売り圧力は高まるばかりだ。元の先安予想がさらに上海株売りなどによる資本流出を助長する。

一方で、ワシントンは昨年11月、習政権に対し「金融市場改革」を条件に、元の国際通貨基金(IMF)・特別引き出し権(SDR)入りを認めた。改革とは自由化のことである。すると資本はより一層逃げやすくなるし、元相場は暴落の自由を得る。そうなるなら平和を求める日本にとって大いに結構。中国膨張の方程式が成り立たなくなるからだ。

ならばなおさらのこと、習政権にとって自滅の道だから、自由化約束を履行するはずはない。その場合、IMFは元のSDR入りを白紙撤回せよ、と安倍晋三首相は官僚に言わせる。それこそが今年の財務省の優先課題だ。 」とあります。倉都氏は「中国の人民元のSDR通貨バスケット入りは、元を緩やかに下落させて、各国から文句が出ないようにする」作戦との見方ですが、田村氏は「人民元のSDR通貨バスケット入りは、元を暴落させる」チャンスと見ています。

小生の考えは、中国経済の終わりの始まりです。中国は膨張主義を標榜して止まず、実際行動に移してきている「遅れて来た帝国主義国」です。21世紀には相応しくない行動です。干戈を交えるよりは平和的手段(経済崩壊)により、軍事拡張できないように「金」の面から締め付けた方が良いというのは大方賛成するでしょう。日本の経済界も自分の会社の利益のみを考えるのでなく、歴史観・世界観を持たないと。米国は「AIIB」事件で、中国は軍事・金融分野で米国に挑戦してきているというのが無能なオバマでも気が付いたでしょう。これから米中の情報戦となります。欧米メデイアはドンドン中国経済の悪化の記事を流すでしょうし、南シナ海だけでなく、アフリカ進出のあくどさの記事も流してくるでしょう。「AIIB」の債券格付も金立群が如何に喚こうとも「格付なし」=ジャンク債以下になりましたし。

本記事の後にサウジVSイラン断交のニュースが流れました。裏でプーチンが原油価格を上げるために動いたとの見方もあるようです。産油国にとっては今の低価格の状況は望んでいないでしょう。輸入国日本にとっては有難いことですが。

記事

2016年を迎え、市場は新たなリスク要因の吟味を始めようとしている。一般論としては、昨年遂に利上げに踏み切った米国がどこまで金利を引き上げるのか、に注目が集まりそうだが、筆者自身はこの点をそれほど警戒していない。FRBが目論むような今年4回の利上げはまず無理筋だ、と思っているからだ。

既に何度か指摘したように、米国のコア・インフレ率や期待インフレ率の足取りは重く、雇用が改善中だからといって、何度も利上げする必要がある状況ではない。米国の金融市場も、せいぜい今年の利上げは2回程度と踏んでいる。筆者も同様に、来る3月に2回目の利上げを行った後、大統領選挙までにもう1回利上げ出来れば御の字だ、と考えている。

勿論、米国にインフレ基調が戻ってくる可能性はゼロではなく、それをリスク・シナリオとして捉えておく必要はあるだろう。そうなれば長期金利は急上昇し、株価は急落し、ドルは一段高となる。だが「インフレの死」を告げる昨今の世界経済構造において、その確率は相当に低いように思われる。むしろ2016年に注目すべき点は、中国の人民元と原油価格のリスク・シナリオだろう。

厄介な存在になりそうな不透明材料

2015年の国際資本市場では、大きなセンチメント変化が三つあった。一つ目は、中国経済の成長モデルの限界が明らかになったことである。上海株の暴落や人民元の急落は、過去何年にもわたって中国に対して指摘されてきた警報が「オオカミ少年の警告」ではなかったことを証明した。今年も成長率鈍化の傾向は変わらず、市場リスクの筆頭に位置することは誰にも異論はないだろう。

二つ目は、原油価格の長期低迷である。昨年初の時点では、年末には70ドル近辺まで相場が戻るとの見方が大勢であったが、実際にはその半分の水準での越年となった。サウジが戦略を大胆に転換しない限り、この低水準が急速に切り上がる可能性は乏しいだろう。

そして三つ目がジャンク債などクレジット市場の心理悪化である。これも昨年前半までは、エネルギー・セクターに限定された売りであったが、それが徐々に他産業へと拡大し、ジャンク債全体の利回りを大幅に押し上げてしまった。そして昨年12月には、幾つかのクレジット・ファンドが清算を余儀なくされている。

市場には、このジャンク債の動揺に2007年の「パリバ・ショック」を思い浮かべる人もいる。当時、サブプライム・ローン関連の証券化商品に投資していたフランス大手銀行のBNPパリバの傘下にあったファンドが、投資家からの解約を凍結すると発表して市場に激震が走り、その後の金融危機の序曲となった事件である。

今回はジャンク債が対象であり、サブプライム・ローンとは異なるが、同じ「クレジット市場」の仲間での現象であり、類似性は確かに高い。金融危機の引き金を引くのは株価の急落ではなくクレジット市場の崩壊である。利上げ時期と重なったこともあり、嫌な雰囲気が醸成されていることは否めない。

但し、前回と違うのは金融システムにおけるレバレッジの水準が低いことである。仮にレバレッジの問題が深刻でなければ、悪影響の波及も限定的である。損失を被る投資家は間違いなく存在するが、ジャンク債市場はいわゆる「リプライシング」という一段の価格調整で収束するのではないかと思っている。

それに比べれば、人民元と原油という二つの不透明材料は、昨年以上に厄介な存在になるかもしれない。ブラジルやロシア、インドネシアなど新興国問題もまだ燻ったままである。それらの材料が、我々にとって気になるドル円や株価動向などに意外な影響を及ぼす可能性は小さくない。

中国経済に関してはほぼ世界中が「景気減速」を織り込んでおり、特に目新しい話題がある訳ではないが、資本流出や人民元の相場動向に関しては不透明感が強い。昨年8月に中国人民銀行が予想外の人民元切り下げを発表したことで世界の市場が動揺し、FRBは9月の利上げ断念に追い込まれたことは記憶に新しいが、今年もそんなサプライズが無いとは言えまい。

為替市場では昨年秋に習主席が「8月と同じような切り下げは二度とやらない」と公言して相場が安定したことで、相場は落ち着きを見せている。だが低迷する中国経済と割高な人民元相場とを並べてみれば、更なる切り下げ以外の答えは出てこない。

中国からの資本流出と人民元のじり安傾向は、依然として継続中だ。後者に関しては、オフショア人民元の下落につられるように、人民銀行が設定する基準値も既に8月の安値を通り越して約4年半ぶりの水準に低下している。中国政府の本音も一段の人民元安にあることは明らかだが、政府や人民銀行がそれを認めれば、収拾のつかない通貨急落を招きかねない。

市場混乱は是非とも避けねばならない。だが割高な通貨を放置する訳にもいかない。各国や市場が認める形で人民元安を進めるにはどうすればよいか、と考えて出てきたのが、ドルではなく通貨バスケットを参照する、という案である。

人民元の二面作戦

市場は通常、人民元を対ドル相場で見ている。昨年8月の人民元急落も、対ドルの実勢相場に基準値を近付けるという作業の中で起きたものだ。だが人民銀行は「ドルではなく通貨バスケットとの対比で通貨の適正価値を判断する」という手法に転換しようとしている。

人民元は対ドルでやや低下しているが、通貨バスケットとの参照においては多少ながら上昇していると言える。従って、適正水準に戻すためには人民元の一層の下落が必要だ、と正当化することが出来るのである。つまり人民銀行は、人民元に切り下げ余地があることを世界にアピールし、通貨切り下げの贖宥状を受けようとしているのだろう。

もっとも、中国が通貨バスケットに言及するのはこれが初めてではない。2005年7月に米ドルとの固定相場制から管理フロートに移行した際、ドルや円、ユーロ、ウォンなどに7通貨を加えた11通貨のバスケットに対して相場水準を設定する方法に切り替える、と発表した。だがその詳細は発表されないまま、今日まで事実上の対ドル管理相場が採用されている。恐らく対外的には通貨バスケットを強調しつつ、対内的には対ドルでの相場が参照され続けるものと推測される。

こうした二面作戦がうまくいくのか、保証はない。いずれにせよ人民銀行と投機筋との駆け引きが続くことになるだろうが、悲願の「SDR採用」を果たした中国が、以前のように派手な介入策を採ることも難しいだろう。従って、人民元が対ドルで7.0超えといった水準にまで急落するリスクは存在する。人民元急落懸念は市場のリスクオフを生み、株価急落や円急上昇といった副次的な作用をもたらす可能性は高い。

一方の原油市場に関しては、ゴールドマン・サックスなどが1バレル20ドル台までの下落を予想するなど、先安観が根強い。昨年末にWTI市場では期近物が34ドル台まで低下、ブレントは7年ぶりに36ドル台にまで下落した。ドバイ原油は11年ぶりとなる33ドル台を付けている。

ブルームバーグに拠れば、メキシコ原油は既に28ドル台で取引されており、イラクのアジア向けバスラ重油は25ドル台という超安値が観測されている、という。もはや世界中で原油生産は採算割れの状況だ。だがサウジやイラクの増産体制だけでなく、今年は制裁解除でイランによる輸出増が見込まれており、供給過剰感は強まるばかりである。

ファンド勢の原油先物市場における空売りポジションは、過去最高水準にまで積み上がっているが、先安観から新たなショート積み上げに向かう投機筋も居るようだ。確かに産油国が価格や需要水準を無視した生産を続ける限り、原油価格下落を止める力はない。

こうした原油市場への警戒感にさほどサプライズは無さそうに見えるが、リスク・シナリオがあるとすれば、何らかの材料で起きる投機筋のパニック的な買い戻しであろう。原油も株価や為替と同様にオーバーシュートした後、どこかで急反転する傾向がある。それが来年中に起きないとは言えない。

因みに原油市場のセンチメントをよりよく示すと言われる長期先物水準を眺めると、ブレント3年先物水準は既に2009年当時を下回っている。世界経済は現在も多々問題は抱えているが、底割れすら懸念された2009年とは比べ物にならない。それは、投機筋の弱気度がやや過剰になっている可能性を示唆しているようにも見える。買い戻しの契機となる一つの可能性があるとすれば、サウジアラビアの戦略転換だろう。

サウジアラビアとロシアに共通する「思い」

IMFに拠れば、サウジアラビアの財政収支が均衡する原油価格の水準は、今年86ドルと推定されている。昨年の財政赤字はGDP比20%に達しており、歳出削減が進めにくい経済構造を考えれば、今年も同程度の赤字が続くことは避けられまい。同国は昨年8年ぶりとなる国債を発行、今年は史上初の外債を発行する予定である。また財政穴埋めのための資産取り崩しも行っており、米国債だけでなく日本株を含む先進国優良株の処分を始めている。

同国の公的債務はGDP比7%程度に過ぎず、長期戦には耐えられるとの計算のようだが、いくら体力に余裕があるとはいえ、40ドル台の水準を長期間放置する訳にもいかない。財政均衡水準が100ドルを超えるリビア、アルジェリア、バーレーンなどからは悲鳴が上がっている。

原油シェア死守を御旗に掲げるサウジも、生産調整に関して関心が無い訳ではない。先月のOPEC総会では生産目標で合意出来なかったが、それはOPEC外の生産増ペースが落ちないために、自分たちだけで調整しても意味がないからだ。OPECは既に価格維持機能を失っているのである。

そこでサウジは水面下でロシアにOPEC参加を促している、とも言われている。中東情勢に関しては、シリアのアサド政権を支持するロシアと、同政権崩壊を願うサウジとは対立中であるが、原油に関しては市場支配力を回復させて価格を採算コストまで早期に戻したい、という共通の思いがある。

ロシアのオレシュキン財務副大臣は「我々は2022年まで1バレル40ドルでの財政計画策定に着手した」と述べて、低価格の長期化にロシアが十分耐え得ることをアピールしている。ルーブル安も救いである。それは減産合意出来ないOPECに対する挑戦状のようにも見えるが、ロシアの財政状況がかなり疲弊していることも明らかである。

ロシアの財政赤字はGDP比4%程度に拡大する見通しで、サウジに比べれば低水準だが、依然として欧米市場での資金調達は困難であり、石油基金も来年末には底を突くとの見方もある。サウジとロシアの消耗戦に、勝者は居ないのかもしれない。となれば両者がどこかで妥協する可能性もゼロではあるまい。

サウジの早期戦略転換は無い、と確信する市場にパニック的な買い戻しが起きれば、原油価格の急反転は世界的金融緩和の終焉を想起させ、市場にはリスクオフの嵐が吹き荒れる。確率は低そうだが、それが原油に関するリスク・シナリオと見て良いだろう。

ドル円急落のリスクも

そんな外部環境を想定しながら日本市場を見渡せば、メイン・シナリオである「日銀による追加緩和政策への期待、円安地合いの継続、日経平均の上昇基調維持」といったムードも、時々水を差されることになるだろう。

日銀は、いずれ衆参ダブル選挙を目指す官邸からの圧力で追加緩和に踏み切る可能性が高そうだが、それが円安・株高基調を維持する力が残っているかどうか、筆者はやや疑問視している。昨年12月の補完措置は、日銀のコミュニケーション力を大きく低下させてしまったようにも見える。

まず米国では、FRBは3月に利上げした後、暫く様子見を強いられる可能性が高い。インフレ期待が上昇しない中、景気のもたつき感が出始める可能性があるからだ。そして大統領選を控えて、何か問題が起きれば政治家は必ず利上げを悪者にして、利上げにブレーキを掛けようとするだろう。

それは、ドルの上昇力を殺ぐことになる。過去のパターンから見てもドルは利上げ開始後3か月程度でピークを打つケースが多い。ドル円も125円程度を天井に、春あたりから徐々に下値を切り下げていくものと思われる。115円近辺までの下落はもはや想定内だろう。

問題は、それ以上のドル円の下落即ち円高が有り得るかどうかであり、上述した人民元と原油のリスク・シナリオがそこに関わってくる。仮に人民元急落といった場面が来れば、リスクオフの嵐にドル円が100円近くまで急落するかもしれない。中国不安は日本売り材料だから円安だとの見方もあろうが、「リスクオフの円買い」という公式はまだ健在だ。人民元安が最終的に中国経済回復への材料となれば、日本買いにも説明が付く。

また原油が急反発すれば、日銀の追加緩和シナリオは霞んでしまう。それは、2012年末以来の円安・株高モードの終焉を意味する。日本経済がそれで腰折れするとは思えないが、永続的な緩和期待で浮ついている市場には冷水が浴びせられるだろう。

誤解しないで頂きたいが、人民元急落も原油急反発も飽くまで「リスク・シナリオ」でしかない。今年こそはメイン・シナリオ通りに平穏に過ごせるかもしれない。だが、コンセンサスが外れ気味の昨今の市場では、こうした材料をひとまず頭の隅に置いておいても損はあるまい。