8/21日経夕刊“十字路”『人民元切り下げが歓迎されるとき』に「人民元の切り下げは総じて評判がよくない。国際通貨基金(IMF)の準備通貨入りを狙った為替の柔軟化を大義とする通貨安戦争への参戦や、デフレの輪出といった否定的な解釈が多い。しかし、少し視点を変えれば、今回の切り下げがグロ—バル経済およびリスク資産にとってプラスに働く可能性も見えてくる。

中国が通貨切り下げだけでなく、預金準備率や政策金利の引き下げ等の金融緩和も行うとすればどうだろう。

まず、金融緩和の可能性についてはいわゆる「国際金融のトリレンマ」のなかで考えるとよい。これは、自由な資本移動、為替の安定(固定相場)、独立した金融政策の3つのうち同時には2つしか実現できないというものだ。

中国は管理相場制度により為替の安定を維持する一方、 徐々に資本規制を緩めてきた。その結果、昨年後半からの資本流出とともに、金融政策が本来の効果を失ってきた面がある。実際、政策金利の度重なる引き下げにもかかわらず、マネーサプライが伸び悩んでいる。

そもそもデフレに加え、過剰債務•過剰投資に苦しむ中国にとって、大規模な金融緩和は想定されにくいが、為替の柔軟化を伴う切り下げ措置が金融政策の効果を改善する限り、金利の引き下げより有効な政策手段となる。 しかも、政策金利は貸出基準金利でみて4 .85%と高く、引き下げ余地が残されている。

為替の切り下げがより効果的な金融緩和につながれば、中国のみならずグロ—バル経済にとってプラスだ。単なる為替の切り下げはグローバル経済にとって需要の奪い合い(ゼロサム•ゲーム)にすぎないが、これが金融緩和を伴えば国内需要の刺激、資産価格上昇を通じてグローバル経済 に寄与する。これがまさに日銀の量的緩和の効果であり、 この限りにおいて中国も近隣窮乏化の非難を免れうる。 (ピムコマネージング•デ ィレクタ—正直知哉)」とありました。

国際金融のトリレンマでいけば中国は固定相場(人民元切り下げをしても)の維持、独立した金融政策(金利引き下げ)の2つを満たせば、残りの「自由な資本移動」はありえないことになります。実際中国は外資の流入・流出を監視してきましたし、今後も監視を止めることはしないでしょう。

本記事の言うようにワシントンと北京で人民元のSDR組み入れの余地を残したというのは異形のやり方を資本主義国が認めることになります。如何に経済大国と雖も透明性が低く(国営企業が多く、融資も焦げ付き、財務諸表は3通りで数字が違う)、信用度の低い人民元(偽札が2割流通しているといわれていますし、3経済主体で21兆$の債務あり)を国際通貨と認めるのはおかしく感じます。アメリカも中国に経済を依存しているとはいえ、戦争を避けるためには中国の経済を崩壊させないと。中国に善意で臨めば必ず裏切られます。『百年マラソン』を思い起こしてほしい。

記事

中国人民銀行が12日に人民元切り下げに踏み切ると、世界のメディアが、通貨切り下げ競争が始まると騒ぎ立てたが、的外れだ。

習近平政権は「国際通貨」の地位に押し上げる野望を抱き、「強い元」を掲げてきた。国際通貨になれば、元に対する世界の需要が増えるので、中国の国際的威信が高まる。半面で国内にはデフレ圧力が加わり、景気の落ち込みはかなり深刻だし、不動産市況低迷に続く株価暴落と八方ふさがりだ。

そこで元高政策を修正し景気をてこ入れせざるをえなくなったのだが、限度がある。大幅な元安政策だと国内外から受け取られてしまうと、資本逃避に加速がかかる。人民銀行は数日間で元相場をドルに対して4~5%切り下げたあと、これ以上切り下げないというシグナルを国内外に送っている。

習近平政権の狙いは何か。筆者は、安値攻勢による世界市場シェア拡張よりも実利を選んだとみる。それなら小幅安で済む。

何しろ中国は世界最大の貿易大国で、貿易額は日本の3倍もある。中国の輸出がすべてドル建てで、元安でも輸出価格を据え置いた場合と仮定すると、4%余りの元安水準で推移した場合、中国の輸出業界には年間で11兆円強の「たなぼた利益」が転がり込む。

国内総生産(GDP)に占める輸出比率は23%程度だから、GDPの1%近い為替差益である。設備過剰が深刻な業種は赤字操業で苦しんでいるが、輸出部門で利益を稼げる。過剰生産能力が日本の生産規模の4倍以上に達する鉄鋼産業の場合、輸出を急増させてきたが、元安で年間3400億円強の利益増となる。

中国が海外市場向けに値下げ攻勢をかけると、米国をはじめ、全世界から猛反発を食らうだろう。ことに元安を警戒する米議会は対中貿易制裁を決議するに違いない。9月の訪米を控えている習国家主席がそんなリスクを冒すはずはないのだ。

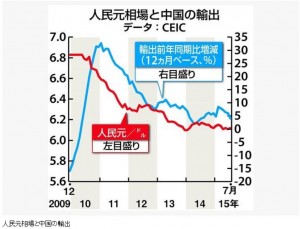

グラフは中国の総輸出の増減率と元の対ドル相場の推移である。2008年9月のリーマン・ショック後、中国は元相場を一時的にドル相場に対して固定して輸出増強に努めたが、10年後半からなだらかな元高基調を保ってきた。元高トレンドと並行して輸出の伸び率が下がっている。世界景気の停滞も響いているわけで、小幅な元安で中国が輸出を大幅に増やせる情勢ではないことが読み取れる。

今回の元安調整はしかも、元を国際通貨基金(IMF)の特別引き出し権(SDR)構成通貨として認定させるうえでは障害にならないことを、ほかならぬIMFが言明している。前日の相場を基準にしているので、「市場実勢を反映させる措置」と歓迎する始末だ。米財務省もIMFの評価を黙認している。ワシントンと北京の間で、穏やかな元の調整を条件に、元のSDR通貨化の道を残す取引が成立したと見える。