1/30日経に「中国、ソロス氏に警戒感 人民日報「絶対にハードランディングしない

【上海=土居倫之、ニューヨーク=山下晃】著名投資家のジョージ・ソロス氏が唱えた“中国売り”に中国が警戒感を強めている。中国は外貨準備高が減少しており、世界の投資家に強い影響力を持つソロス氏の発言をきっかけに人民元安や資本流出が加速しかねないためだ。中国共産党が「喉と舌(代弁者)」と位置づける党機関紙の人民日報や国営新華社通信は相次いでソロス氏の主張に対する反論を掲載、中国経済に対する不安払拭に躍起になっている。

「中国経済は絶対にハードランディングしない」。28日、人民日報は1面と2面にこうした記事を掲載した。ソロス氏は世界経済フォーラム年次総会(ダボス会議)で「中国経済のハードランディングは不可避」と発言し、アジア通貨の空売りを宣言した。記事はソロス氏の発言を紹介した上で、「中国の政策ツールは少なくなく、経済が下振れしても中国には対応する能力がある」と主張した。

人民日報は26日にも海外版に商務省研究院の梅新育研究員によるソロス氏への反論を掲載したばかり。梅氏は「中国経済は世界の大国のなかで相対的に好調」と強調し、人民元や香港ドルの空売りなどソロス氏による“中国売り”を一蹴した。

ソロス氏は1992年、英中央銀行のイングランド銀行を相手に回し、英ポンドを売り浴びせたことで一躍有名になった。イングランド銀行は1日に2度も公定歩合を引き上げたが防戦しきれなかった。97年にはタイのバーツなど東南アジア通貨に対する空売りによりアジア通貨危機を招いたとしてマレーシアのマハティール首相(当時)らから批判を浴びた。

ただソロス氏は現在は慈善活動に活動の軸足を移すためファンド規模を縮小し、かつてのような影響力は失われている。それでも中国が警戒感を隠さないのは、人民元を防衛するための手段が限られてきたためだ。

人民銀は昨年8月11日、人民元売買の基準となる対ドルレート「基準値」の設定方法を、前日の市場終値を参考にする方法に改めた。従来と比べて透明性が高まった半面、人民銀にとっては基準値設定の裁量が減り、人民元相場の安定のために為替介入に頼らざるを得なくなっている。

ただ中国の外貨準備は15年に約5千億ドル(約60兆円)減り、23年ぶりの減少を記録した。たび重なる元買い介入は外貨準備の減少を通じてかえってソロス氏のような投資家を元売りに向かわせる逆効果を強めている。

人民元は対ドルで約5年ぶり、上海株は約1年2カ月ぶり安値圏にある。国有メディアが指摘するように中国の経済成長率はまだ相対的な高水準を保っているが、投資家が重視する企業業績は減速が鮮明だ。

バンクオブアメリカ・メリルリンチの株式ストラテジスト、アジェイ・カプール氏は「中国企業は利益率が低下しており、市場はどこまで利益率が下がるのか見極めようとしている」という。

「人民元の空売りをしたいと思っている短期筋は少なくないが、市場の仕組み上、大規模には仕掛けにくい」(米ヘッジファンド)との見方も多い。 」とありました。中国の焦りを感じます。キャピタルフライトを恐れなければわざわざ人民日報を使ってハードランデイングを否定することもないでしょう。泰然自若であれば良いでしょうに。

日銀も2/16からマイナス金利を導入します。投資家は中国から日本の株式市場に資金を移すことが考えられます。10年物国債金利も-0.125と下げて0.095になりました。日本の財政状況が悪いとか言われながら0.1%以下の金利水準です。それだけ日本に信用がある訳です。勿論マイナス金利採用の影響もありますが。

1/30日経には「黒田電気が一転最終減益に 16年3月期、中国スマホ不振で44%減

黒田電気は29日、2016年3月期通期の連結純利益が前期比44%減の38億円と従来予想(3%増の70億円)から一転減益となる見通しだと発表した。中国でスマートフォン(スマホ)部材の受注が減る。納入する製品の仕様変更で10億円の特別損失を計上する。売上高は14%減の2800億円と従来予想を500億円引き下げた。

期末配当は18円と前回予想から29円減らし、年間配当は65円(前期は記念配含め36円)とする。同日発表した15年4~12月期連結決算の純利益は前年同期比36%減の32億円、売上高は微減の2330億円だった。」とありました。中国の実体経済が相当傷んでいる証です。売り上げが500億円も減ったら大変です。

中国の統計数字は全く当てになりません。王保安中国統計局長を解任したり、権力闘争の一つの手段として統計も使われます。また、GDPの数字が出世に繋がるので、地方は改竄・捏造した数字を並べます。中国の企業も少なくとも3種類の財務諸表を用意します(監督官庁用、株主、銀行用)。

黒田日銀総裁は中国は資本規制をすると読んでいるようですが、人民元のSDR採用に反するのでは。中国経済の崩壊は中国の軍事膨張をストップし、かつ実体経済の良い日本に資金が戻ってくることを意味します。中国に肩入れしてきた日本企業は咎めを受けますが仕方がありません。戦争になるよりはマシでしょう。

日経ビジネスオンライン記事

2016年のダボス会議で中国経済の先行きについて話すブリッジウォーター・アソシエイツのレイ・ダリオ氏(ロイター/アフロ)

年初早々から世界的な急落地合いに見舞われた株式市場は、1バレル20ドル台に突入して漸くショートカバーが入った原油市場と、追加緩和政策を示唆したECBへの期待感などをきっかけに、下げ止まりへの期待感も見え始めている。だが、前例のない続落基調の株式市場のスタートに、まだ戸惑いを隠せない投資家も多いことだろう。まるで、先頭走者が予想外の失速で躓いた駅伝のようなものである。

株価下落を誘引したのは中国であったが、その変動を増幅したのは13年ぶりの低水準まで落ち込んだ原油価格であった。供給過剰感の長期化懸念で原油価格に強い売り圧力が掛かり、その下値目途が立たない中で、不透明性を最も嫌がる株式市場にも売りが膨らんでいく。それに輪を掛けたのが、原油安で財政事情が悪化していると見られる産油国に拠る保有資産売却であった。

原油安にはメリットもある。少し前までは、原油価格が10%下落すれば世界経済の成長率を0.5%程度押し上げる、と教えられたものである。だが2014年秋以来、原油価格は75%も下落したのに世界経済は足踏みしたままだ。むしろ設備投資の凍結や資源国・新興国の景気低迷感が表面化し、株式市場への重石になっている。先進国にも金融危機の後遺症が残る中で貯蓄志向が強まっており、原油安は個人消費増には繋がらない。

もっとも、原油価格が1バレル20ドル台という水準は、需給バランスの崩れを相当程度織り込んでしまったように見える。需給予想と価格予想は似て非なるものであり、価格は既に先行して底値を確認し始めていると見て良いだろう。一段の下値をトライする可能性もあろうが、株式市場が原油価格の日々の値動きにパニック的な変動を示す異常な光景は、そろそろ終焉に近付いたように思われる。

但し、それが株式市場の本格的な反転を促すと期待するのは早計だろう。空売りの買い戻しが一巡すれば、再び市場が膠着状態に陥り、新たな下落局面を迎える可能性はまだ残っている、というのが筆者の現在の相場観である。

「クレジット市場」の強烈な下げ

市場には、金融政策に期待する声も根強い。だが今回の株価急落を通じて、もはや量的緩和の拡大では隠し切れなくなった世界経済の脆弱さが滲み出しており、市場の救世主として奮闘してきた中央銀行の影響力にも限界が見え始めている。

年明けから人々の視線は原油と株価に釘付けとなったが、激震に見舞われたのはその二つの市場だけではなかった。米国のジャンク債市場と新興国市場という二つの「クレジット市場」がともに強烈な下げに遭ったことは、世界経済に暗い影が忍び寄っていることを示唆している。

2009年以降着実なリターンを上げてきたジャンク債市場は、2015年に遂にマイナス局面に陥った。昨年末には同市場に投資してきたクレジット・ファンドが3本閉鎖され、今年も清算に追い込まれるファンドが増える見通しである。

ジャンク債と米国債との利回り格差は上昇中であり、CCC格付け債の平均利回りは18%台にまで上昇、エネルギー・セクターの同利回りは19%台と、2008-9年の金融危機時点の水準を超えてしまった。こうした動向から、年内にも米国が景気後退に向かう確率が30-40%程度に高まってきた、と警戒する向きもある。今回は詳細を語る余裕がないが、米国経済は堅調な雇用情勢とは裏腹に、やや鈍化傾向を見せ始めている。

ジャンク債で怖いのは、年末のファンド運用報告書を見て解約が殺到する可能性だ、と言われている。これから投資家に手渡されるほとんどのジャンク債ファンドの成績表には、恐らく悲惨な数字が並ぶ筈だ。投資家の解約要請が加速すれば、社債の投げ売りが始まって市況が更に悪化する恐れがある。米国市場では、ジャンク債が放つ経済の先行きに関するメッセージは、株価と同様、或いはそれ以上の重みがあることに注意を払う必要がある。

更に問題なのは、満期10年以上の投資適格債のうち1000億ドル超が今後2年間でジャンク債へと転落する、との見方が強まっていることだ。UBSはその額を1170億ドル、バークレイズは1550億ドルと試算している。現時点で10年以上の満期を有するジャンク債は約480億ドルと見られており、上記2行の予想に基づけば、それが一気に3倍近くの規模に膨らむという計算になる。

米国市場に限定すれば、S&PによるBBB格付け社債のシェアは23.5%で、A格は16.6%となっている。ジャンク債保有が禁じられている機関投資家は、全体の約40%を占める社債について見直しを行う必要に迫られることになる。市場には既に利回りが15%前後まで上昇しているBBB格付けの社債も散見されている。

話題に上り始めた新興国の信用収縮リスク

そして新興国も新たな痛みを感じ始めている。為替市場ではロシアのルーブルが史上最低値を更新中であり、各国の株式市場では軒並み2009年の危機以来の水準へと落ち込んでいる。そして債券市場では過去数年間に急増してきたドル建て債券の返済不能を懸念する投資家の投げ売りが加速しており、欧米メディアにはしばしば新興国の「クレジット・クランチ(信用収縮)」のリスクが話題に上るようになってきた。

2013年の春以降、新興国市場は米国の金融政策変更を主因とする資本流出懸念から、通貨・株式・債券が売り込まれるという厳しい局面に直面してきたが、年初来の逆風は、実体経済の悪化というファンダメンタルズの理由から発生している。中国経済の予想以上のペースでの成長鈍化の影響が波及し、構造改革の遅れが成長率を押し下げているところに、原油安が産油国の財政を直撃するという新たな不安材料が加わったのである。

現在、米国債との利回り格差が7%以上の「懸念されるドル建て新興国債」の総額は約2200億ドルと、2008年時点の水準を僅かではあるが、凌駕している。ジャンク債同様に新興国債券市場も、リーマン・ショック当時と同程度のストレスを感じ始めていると見て良いだろう。

再燃する中国「ハード・ランディング説」

一般的に景気動向への不安感は株価に最も良く表れるが、ジャンク債と新興国債にも同様に警戒感が強まっているのは、原油安と中国不安という二つの要素が絡み合っているからだ。従って、原油が仮に底打ちしたとしても中国経済に対する懸念が残る限り、市場の安定性は担保されない。その中国経済に関し、以前から燻っている「ハード・ランディング説」がじわじわと再燃してきたのは気になるところである。

先週、ダボス会議に出席した日銀の黒田東彦総裁は、持論である中国経済への楽観的姿勢を維持しながらも、資本規制の必要性を唱えて、中国から押し寄せる大津波のリスクに警戒感を示している。中国に対しては、資本規制ではなく変動相場制への移行を支持する声が強いが、それが大波乱を呼んで海外市場に波及し、日本がデフレに逆戻りすることを、同総裁は恐れているのだろう。

IMFのラガルド専務理事はこの問題に対して「無益に外貨準備を消費すべきでない」と述べるに止めたが、SDR入りした人民元の先行きに強い懸念を抱いていることは確実である。またハーバード大学のケネス・ロゴフ教授は、中国不良債権比率の実態は公表値の1.5%ではなく6ー8%だと指摘し、銀行の追貸しや当局の黙認姿勢は永続しないとして「想定外の事実が暗闇の中から飛び出てくることに備えるべきだ」とより厳しいトーンで警告を発している。同会議で、ジョージ・ソロス氏が「中国のハード・ランディングは不可避だ」と悲観的なコメントを吐露したのも特筆される。

人民元に関する先安観も変わっていない。運用総額で世界最大規模のヘッジファンド「ブリッジウォーター・アソシエイツ」の創設者であるレイ・ダリオ氏は、クレジット・サイクルの最終局面でも中国の新規融資がまだ増加傾向にあるのは驚きだとして、昨今の資本流出ペースは人民元が今後25%程度下落する可能性を示唆している、と警鐘を鳴らしている。ゴールドマン・サックスのブランクフェインCEOも、人民元が大幅下落するかと聞かれれば私の答えはイエスだ、と述べている。

中国当局は、国内貯蓄の大きさや外資依存度の低さなどを挙げて「危機に直面している新興国とは違う」と反論し、人民元は対ドルではなく通貨バスケットで適正水準を維持することを政策目標に置いている、と強調しているが、問題は、市場の誰も中国の言い分を信用していないことである。当局の締め上げで仮に投機筋の人民元売りが一旦収まっても、その動きはいずれ復活するだろう。

株価急落は金融政策の残滓

だが、株価急落の原因を原油安と中国不安だけに求めるのはバランスを欠く。2015年までの株高の源流を生成し、新興国への急激な資本流入を加速したのはFRBを筆頭とする先進国中央銀行の金融政策であるからだ。量的緩和は、デフレ・スパイラルを防いだと評価されているが、一方でリスク資産価値を過剰なまでに持ち上げたことも事実である。それが中国に代表される新興国の「クレジット・バブル」を招いたことは否定できない。

年初来の株価急落は、原油安を媒介として噴き出した金融政策の残滓に他ならない。つまり、量的緩和という異形の金融政策が持ち上げたリスク資産の価値修正過程を、世界中のプロが読み損なったのが年初来の株式市場の展開なのである。言い訳に聞こえるかもしれないが、前例がないことは予想のしようもない。投資家だけでなく銀行や証券会社も、そして当事者である中央銀行すら1月の荒れ模様は予想できなかったのである。

隠されていた真実が暴かれたという意味で、世界経済の中に潜んでいた「市場の黙示録」が表面化したと言っても良いかもしれない。その黙示録に描かれていたのは、金融危機対策として中央銀行が生み出したマネーが大量に中国に流れ込み、不動産からコモディティに至るまで信用バブルを発生させ、各国の株価を実力以上に押し上げて、あたかも金融危機が終焉したような錯覚を人々に抱かせていた、という世界像である。

目を覚ましてみれば、資源・穀物などの貿易動向を反映するバルチック海運指数は2008年の水準を割り込んで1985年の統計開始以来最低水準の300台まで急落している。その現状は、極めてデフレ的である。2008年の再来を危惧するジョージ・ソロス氏や長期停滞論で米国利上げの愚を批判し続けるローレンス・サマーズ氏に続き、オズボーン英国財務相も「危険のカクテルに注意せよ」と、国民に警戒を呼び掛けている。欧米市場はいまや臨戦態勢モードである。

なんと悲観的な、と思われるかもしれない。株式市場にそれほど強気でない筆者自身も、2008年の再来が現実のものになる可能性は極めて低いと思っている。だが、中国経済と米国金融の怪しげな二人三脚の構図が崩れた以上、日本政府・日銀が示すような経済成長の持続性を期待するほど楽観的ではない。

「中国が全く信用できない」とファンドが運用停止

最近、なるほどと思った話題が一つあるので、それをご紹介して話を締めくくることにしよう。それは、英国系のネフスキー・キャピタルという、過去15年間で平均18%という高いリターンを上げていたファンドが、突然運用停止を発表した「事件」である。その運用責任者であるマーチン・テイラー氏が投資家に送った手紙には「残念だが、もはや合理的な投資判断をすることが出来なくなった」と記されていた。

同氏はその理由として、株式市場における三つのリスクを挙げている。一つ目は低金利を利用したレバレッジ(負債比率)が急速に高まって主要な米国企業の財務力が低下し始めていること、二つ目は高頻度取引などアルゴリズム運用に占有されたことで株価動向や流動性の不透明感が強まっていること、そして三つ目は中国やインドの存在感が急上昇しているにもかかわらずその経済統計が全く信用できないこと、である。

それぞれ重要な指摘であるが、注目したいのは三つ目、特に中国に関する不透明性だ。この点に同意する投資家は少なくないだろう。先進国の市場は昨年来、原油だけでなく中国にも振り回されてきたのである。

実際には、中国の成長率が多少下がっても、或いは銀行経営に支障が生じても、具体的な津波の影響は限定的だという見方が強い。特に金融システムに関しては、閉鎖的な中国金融とグローバルな金融との接点は薄い。にもかかわらず、中国の株価や人民元が変動するたびに市場が揺れるのは、世界中の投資家が「中国経済の実態は訳が分からない」という不安感に苛まれているからだろう。

中国という伏魔殿から何が出てくるのか、正直言って分からない。世界の金融を牛耳るイエレンFRB議長にも、大国主義を振りかざす習主席にも、魔物をすべて退治する力はないかもしれない。そんな不安が今後何年間も続くとすれば、テイラー氏のように資産運用業を止めたくなるプロも増えるのではないか。株式市場が多少落ち着いたとしても、それが「偽りの夜明け」に終わる可能性には常に留意しておきたいものである。

1/27日経記事

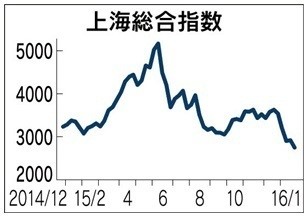

26日のアジア株式市場は指数が下落する国が目立った。中国でも上海総合指数が前日比6.42%安と急落した。背景には中国の通貨、人民元の下落不安がある。中国は不安打ち消しに躍起になっているが、投資家心理は萎縮したままだ。

「ジョージ・ソロス氏の人民元と香港ドルに対する挑戦は成功しない」。26日、中国共産党機関紙の人民日報海外版は1面に商務省研究院の梅新育研究員による評論を掲載した。

梅氏は世界経済フォーラム年次総会(ダボス会議)でアジア通貨の空売りを宣言したという著名投資家のソロス氏に対して「中国経済は世界の大国のなかで相対的に好調で、昨年の成長率は米国の2倍だった」と強調。「中国経済のハードランディングは不可避」というソロス氏による“中国売り”を一蹴した。

梅氏が主張するように人民元は一時的に小康状態を取り戻している。人民元売買の基準となる対ドルレート「基準値」は26日まで3日連続で元高基調となった。中国人民銀行(中央銀行)による相次ぐ元買い・ドル売り介入と日欧の中央銀行による追加金融緩和期待の高まりが背景にある。

ただ中国の15年12月の外貨準備高は前月比1079億ドル(約12兆7000億円)減り、過去最大の減少幅となった。ピークの14年6月と比べ2割近い落ち込みだ。度重なる元買い介入は外貨準備の減少を通じてかえってソロス氏のような投資家を元売りに向かわせる逆効果を強めている。

加えて元安は中国の金融政策の自由度も損なっている。人民銀は26日、定例の公開市場操作(オペ)で計4400億元(約7兆9200億円)を供給した。1日の供給額としては約3年ぶりの高水準だった。

資金供給オペには満期がある。銀行は一定期間後に人民銀に資金を返済しなければならず、預金準備率の引き下げなどより緩和効果は限定的だ。

人民銀の馬駿チーフエコノミストは中国中央電視台(CCTV)の電話インタビューで「オペによる資金供給は預金準備率引き下げの代替だ」と述べた。預金準備率の引き下げは金利低下を通じて元安や資本流出を加速させかねない副作用があるからだ。

上海総合指数は26日、約1年2カ月ぶり安値水準まで下落した。中国政府はソロス氏に反論しても、個人投資家の信頼を失いつつある。

(上海=土居倫之)