1/22ブルームバーグにダボス会議に出席したジョ-ジソロスの記事が掲載されていました。「中国経済はハードランデイングに向かっている。不況の波は世界にデフレ圧力を齎し、株式の価格低下と米国債の価格上昇を招くだろう。ハードランデイングは不可避である。これは予想ではなく、実際に目にしていることだ」と。

中国政府は、構造改革の必要性は理解しても断行できないでしょう。過剰債務、過剰投資、過剰在庫、過剰雇用どれをとっても難しい問題です。在庫を世界的に投げ売りすればデフレの輸出となり、ダンピング輸出で禁止されるかもしれませんし、企業は赤字を貯め込むことになります。人員の整理は下手をすると革命が起きるかもしれません。生産設備は需給を無視して地方が勝手に作ったためで、それを中央が廃棄せよというのも難しい。過剰債務の解消はBSの反対側にある資産圧縮を意味します。固定資産を売却しようとしても買い手が付かないでしょう。打つ手がないのでは。それでソロスのいうハードランデイングになるのでは。共産党の存続、革命、難民、どういう展開になるのか予想が付きません。日本に迷惑にならないことを祈っています。

田村記事

1992年9月といえば、通貨史において、最大級と言っていい事件のあった時である。

ポンド危機。世界最大級のヘッジファンドを率いていたとはいえ、一介の民間投資家に過ぎないジョージ・ソロスが、英国の通貨、ポンドに巨額の売りを仕掛け、買い入れ防衛に走った英・中央銀行のイングランド銀行を打ち負かしたのだ。

当時、欧州は将来の統一通貨、ユーロの実現のために特別な仕組み(欧州為替相場メカニズム=ERM)を導入していた。緩やかな固定相場制と言えそうなものだったが、ソロスはこのためにポンドが実力以上に高くなっていると見て猛烈に売り浴びせたのである。

敗れた英国はERMを脱退し、やがて変動相場制に移行していった。政府に対する市場の勝利として名高いこの出来事を思い起こしたのは、年初から大揺れが続く世界経済の混乱の元にある中国と、その通貨、人民元の今を考えたからだ。

市場にすり寄り始めた中国為替当局

「今の規模で中国当局が為替介入を続けると、あと3~4年程度で中国の外貨準備は1兆ドルに落ちる可能性がある。そうなれば、ポンド危機と同じ人民元危機が起きても不思議ではなくなる」

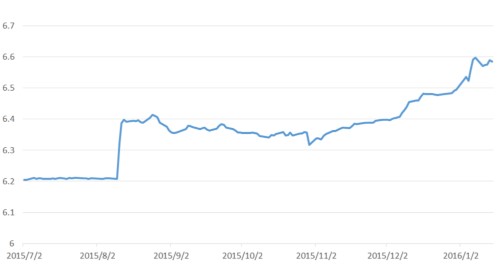

8.11ショックから人民元安が進んできた ドル・人民元レートの推移

みずほ銀行のチーフマーケット・エコノミスト、唐鎌大輔氏はそんな“強烈な”予言をする。中国は、日本や米国のように市場で為替レートが決まる自由な変動相場制ではない。通貨当局が、毎営業日の午前10時過ぎに発表する基準値から一定の幅しか動かさない管理変動相場制をとっている。当局の決めた為替レートからの変動を一定の幅に抑えることで、市場の急変による経済への影響を小さくするためであり、ドル売り人民元買いなど為替介入に使うのが政府の保有する外貨準備だ。

この人民元の動きに、今の中国が置かれた経済の停滞が、これまでとは質の違うものであることがうかがえる。

8.11ショック。昨年8月11日、中国は突然、為替相場の管理方法を変えた。それまで中国は、市場で実際に取引される為替レートを見ながら、それとは“別に”基準値を決めていた。ところがこの日、「前営業日の銀行間取引(市場レート)の終値と、主要通貨の動向を考慮して」基準値を決定すると発表したのだ。一定の幅以上には動かさない管理変動相場制は維持したが、元になる基準値を市場の実勢に沿う形にしたのである。中国は基準値を3日連続で引き下げ、人民元は急落していった。

これまで唯我独尊を貫いてきた中国が、市場にすり寄り始めたのには2つの理由がある。1つは、外資と見られる資本の流出である。「中国株や様々な資産に投資していた(投機の)ホットマネーや、実物資産への投資などが母国に引き上げられている」(富士通総研の柯隆・主席研究員)。

資本の流出の裏にあるのは、経済失速への警戒と、株式市場や為替市場など、様々な市場に見られる統制経済体制への不満なのだろう。

人件費の低さを生かし、人海戦術で稼ぐ繊維など軽工業は、賃金上昇や人民元高とともに競争力を失い、工場の一部がベトナムやカンボジアなどに移り始めている。一方、鉄鋼や造船、自動車などを初めとした主要産業には、設備と債務と投資の3つの過剰が改めて指摘され始めた。「過剰」の中心にあるのは、国有企業か国有企業と外資の合弁で、社会主義政権の元にある限り、過剰問題を解決する力がないと見られ始めたのである。

3つの過剰の本丸、国有企業の危機

国有企業問題は、中国が抱える経済の矛盾の凝縮でもある。製造業で言えば、鉄鋼や板ガラス、セメント、非鉄金属、造船、石炭、アルミなどが国有企業の柱。世界一の生産国となった自動車も、中核は、トヨタ自動車や日産自動車、米国のビッグ3、ドイツのフォルクスワーゲンなど外資との合弁企業だ。

これら国有企業と地方政府、国有銀行の3者がもたれ合って「過剰」を増やしてきたと言われる。国有銀行は、国有企業に過剰融資を行い、地方政府は公共工事などで仕事を作る。あるいは、業績の悪い企業にも融資をしたり、減税をしたりして延命させる。いわゆるゾンビ企業を増やした。

生産も同様。ニッセイ基礎研究所の三尾幸吉郎・上席研究員によれば、「世界のGDPに占める中国の比率は約13%(2013年)だが、製造業だけ取り出してみると23.2%に達する」という。その差は、製造業の設備が過大になっている可能性があるというわけだ。鉄鋼の過剰生産もここに原因があり、安値輸出で世界にデフレを広げていると酷評される。

しかし、より深刻なのは、中央・地方政府、国有企業自身の改革力のなさだ。「過剰」を削れば、雇用が失われ社会が不安定化しかねない。「本来、その政策は失敗する可能性がある」(三尾・ニッセイ基礎研上席研究員)だけに、改革の腰が入らないのだ。

当局が為替市場にすり寄り始めた理由の2つ目は、意図的な人民元安誘導と見られる。人民元安は当然ながら、ドル高であり、円高と同義である。人件費の上昇などで失われてきた製造業の競争力を回復するには最もお手軽な手段になる。8.11ショック以降、じりじりと進んできた人民元安には、そんな思惑が伺える。

国有企業を中心とした「過剰」問題のもう1つ奥には「技術革新や生産性向上などを起こすイノベーション力の不足がある」(柯・富士通総研主席研究員)。新興国が、安い人件費や投資コストの低さなどを生かしてある程度の経済発展をした後にぶつかる壁、いわゆる「中所得国のワナ」にさしかかったのかもしれない。

2008年秋のリーマンショック時のような外的要因や、循環的な景気後退とも異なる不安。市場は、それを中国に感じ始めている。

秋場記事

このところの急激な株安で、2008年のリーマンショックを連想する人が増えている。地政学リスク、12年ぶりの原油安、円高…。確かに不安要素は多々あるが、日本にとって最大の懸念材料は中国経済の減速だ。その行方について、富士通総研の柯隆主席研究員に話を聞いた。

(聞き手は秋場大輔)

—世界経済の先行きについて、急速に不透明感が高まっています。震源の一つは減速する中国経済です。実際、年明け早々の上海総合指数急落が世界的な株安の発端となりました。

柯 隆(カ・リュウ)氏 富士通総研主席研究員 中国南京市生まれ。1988年来日。92年愛知大学法経学部卒、94年名古屋大学大学院経済学研究科修士課程修了。長銀総合研究所を経て富士通総研経済研究所の主任研究員に。2006年より現職。静岡県立大学グローバル地域センター特任教授・広島経済大学特別客員教授兼務。 主な著書に『中国の不良債権問題──高成長と非効率のはざまで』(日本経済新聞出版社)、『チャイナクライシスへの警鐘』(日本実業出版社)など多数。

柯:まずは株式の見通しからお話ししましょうか。私は米ウォールストリートで働く人と意見交換をする機会が多いのですが、彼らは適正水準が2000~2500だと言います。しかし中国当局は、それを3000~3500のレンジで収めようとしている。実態とのかい離が続いているため中国の株式市場でショック反応が起きているのだと思います。

為替相場も同様です。輸出の不調をどうにかすべく、元を切り下げたいというのが当局の思惑です。しかし、当たり前ですが為替は中国の思惑だけでは決まらない。それを管理しようとするから、不安定な状況が続いています。社会主義国の指導者はマーケットがコントロールできると思っているフシがあります。選挙を経験したことがない人はそうなりがちなんですが、こうした誤解が世界経済を混乱させている。

—人民元安が円高を招いている面もあります。

柯:1月の中国の外貨準備高は、昨年12前月末時点から1079億米ドル(約12兆7300億円)減少し、3兆3300億米ドルに低下しました。急減したとはいえ、まだ高水準だと思います。ただこれは国際収支だけで貯まったものではなく、人民元を切り上げた時にホットマネーとして入ってきたものが多い。これが米利上げで局面が変わりました。投資家が人民元建て資産を残していいのかという疑問を持つようになり、キャピタルフライトを招いている。その行き場の一つが円というわけです。

リーダーがメッセージを出さないのが問題

—マーケットはどうしたら安定すると思いますか。

柯:株式市場と為替市場を落ち着せるのはマクロ政策です。選択肢は景気対策と構造改革の2つがありますが、構造改革しかないでしょう。リーマンショック後に中国政府は4兆元という大型の景気対策を打ちましたが、それが現在の中国経済の混乱を招いている面があることはご承知の通りです。景気対策はサステイナブルな成長を約束しない。だから構造改革しかないわけです。

現実論として景気対策を打とうにも財源がありません。私自身、それを肌身に感じています。毎年1~2月になると、中国の政策畑の研究者が日本に来ます。そこでさまざまな意見交換をするのですが、今年は緊縮財政のあおりを受けて来ないのです。本来ならなかなか手を付けない分野の予算を絞っているのです。

—構造改革の具体策とは何なんでしょうか

柯:一つは過剰設備の解消でしょうね。もっともこれはなかなか進まないでしょう。理由はさまざまありますが、根本的に誰が担い手なのかがはっきりしないことが大きいと思います。本質的には政府ではなく、マーケットメカニズムに従って解消されるべき問題です。しかし中国共産党のリーダーがスローガンを掲げるばかりで、ロードマップを示さないことは問題です。

これは重要な点です。たとえば米連邦準備理事会(FRB)のイエレン議長は利上げをするまでに何回も記者会見を開き、市場と対話をしました。これに対して習近平国家主席と李克強首相は経済についてほとんど語ろうとしない。だから不信が増幅され、鉄鋼業界やセメント業界などの経営者は「ひょっとして政府が守ってくれるのではないか」と思ったりするのです。

最近、人民日報に興味深い記事が載りました。国有企業の中のゾンビ企業を閉鎖せよ、という内容です。対象は過剰設備、過剰生産、過剰債務に陥っている製紙や石炭、製鉄といった産業でしょう。論調は非常に正しいけれども、リスクも大きい話です。

これら企業では約2700万人が働いています。リストラをすれば、失業者が出る。失業者の増加は社会不安を高めますから、ハードランディングを防ぐためにも職業訓練が必要です。ところが地方政府にその意思がない。このあたりがロードマップを示さないという証拠の一つです。

反腐敗運動、地方政府の債務問題に影

—構造改革と言えば、地方政府の債務問題もありますね

柯:ここにきて中国財政部は限度額管理を打ち出しましたが、これはあくまでフローの管理を求めている。肝心のストック対策がありません。

地方政府の債務問題には反腐敗運動も影を落としています。この運動は3年続いていますが、いつ終息させるのかが見えない。どの官僚も「行ってきます」と家から出かけても、その日、帰ってこられるかどうかがわからない状態が続いている。そんな状態で、やる気が出ないのは当然です。経済を動かす人が動かなければ、中国を覆う不安は解消しません。

—中国の外交についてはどう見ていますか。

柯:経済外交はうまくいっていると思います。特別引き出し権(SDR)の構成通貨として人民元が入りました。アジアインフラ投資銀行(AIIB)も設立されました。原子力発電プラントや鉄道といったプラントの輸出商談も成立させています。しかし一般的な外交では東南アジアとは緊張関係が続いています。北朝鮮に対する歯止めも効かない。

1月16日に台湾総統選挙がありました。最大の争点は中国との関係をどうするかでしたが、その直前に中国共産党体制や国家指導者を批判する書籍を取り扱う香港の書店関係者が相次ぎ失踪している事件が大きく取り沙汰されました。これは中国との関係を深めようとする国民党にはマイナスに作用したはずです。習近平主席の外交政策は急ぎ過ぎだと思います。グランドデザインがない。

内政にも問題があります。チベット族やウイグル族では格差が広がっている。格差はテロの温床です。そうした中で強硬姿勢を見せることは、中国政府にとって得策ではない。地政学的な安定は経済成長に寄与します。今の外交や内政は中長期的に悪影響を及ぼすでしょう。

経済減速、中長期的には日本にプラス

—中国経済の減速が日本に与える影響は

柯:長い目でみればプラスでしょう。構造改革には技術的なイノベーションが不可欠で、日本の技術を取り込みたいという考えがあるからです。昨年11月に日中経済協会が訪中し、李克強首相との面会が実現したことはそうした思惑の表れです。「振る舞われた食事がこれまでで一番おいしかった」と語る人もいます。足元ではチャイナショックが企業業績などに影響を及ぼしていますが、中国と中長期的にどう向き合うか。戦略的にとらえる必要があります。

—中国国家統計局が19日に発表した2015年の国内総生産(GDP)の速報値は物価変動の影響を除いた実質ベースで前年比6.9%増となり、天安門事件直後の1990年(3.9%増)以来、25年ぶりの低い伸びとなりました。

柯:中国政府は2020年にGDPを現在の倍にするとしています。達成するには毎年6.5%以上の成長が必要なので、公表数字はこれを下回ることはないと思います。もっとも重要なのは実態。5%あるかどうかではないでしょうか。5%を下回ると失業が深刻化するので、注意深く見る必要があります。

—今後の中国を見通すうえで、当面は何に注目していますか。

柯:3月に全国人民代表大会が開かれます。そこで国有企業改革について、どう言及するかを注視しています。

日経記事

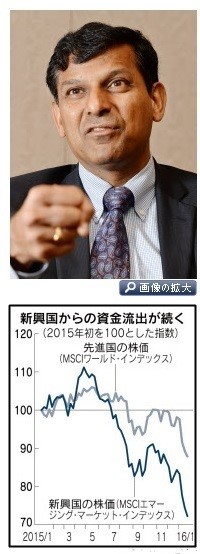

ダボス(スイス東部)=小滝麻理子】インド準備銀行(中央銀行)のラグラム・ラジャン総裁(52)は世界経済フォーラムの年次総会(ダボス会議)で日本経済新聞のインタビューに応じ、年明け以降の世界市場の混乱について「世界規模の金融緩和政策により過大評価された資産価格の調整が根底にある」と語った。そのうえで、緩和マネーへの依存を強めてきた新興国は苦境に直面していると指摘。「新興国は構造改革に取り組み、新たなモデルの構築を急ぐべきだ」と指摘した。

ラジャン氏 印経済安定の立役者

ラジャン氏は2013年9月にインド準備銀行(中央銀行)総裁に就いた。米シカゴ大教授、国際通貨基金(IMF)の調査局長を歴任し、米国発の世界金融危機を05年時点で予測した実績を持つ同氏の起用はインド国内外で注目を集めた。

ラジャン氏の総裁就任時には、インドは金融危機を招きやすい「脆弱な5カ国」の一角とされていた。ラジャン氏は就任直後から利上げやルピー買いの優遇策を敢行。急落していた通貨と高騰していた物価を安定させた。15年に入り、景気の減速懸念が高まると金融緩和に政策転換した。現在、インドは他の新興国に比べて経済の安定感が際立つ。

数々の実績を背景に、「新興国の中銀代表」として各国の金融政策の協調を説く論者としても知られる。昨年11月に国際決済銀行(BIS)の副議長に任命されるなど、世界の金融界からの信任は厚い。金融専門誌「バンカー」で最優秀中銀総裁に選ばれた。

(堀田隆文)

株安、金融政策のひずみ

――世界的な株安や先進国の通貨高が金融市場を揺さぶっています。理由をどうみていますか。

「市場混乱の引き金は、中国と原油安の2つだ。世界経済を引っ張ってきた中国経済の減速やさらなる人民元切り下げへの懸念は大きい。原油など商品価格の下落により、産油国の政府系ファンドが資金を引き揚げる懸念も強まった。ただこれらはきっかけにすぎない」

「むしろ問題は金融緩和に伴う過去数年の巨額のマネーの流入により、資産価格が上昇したことにある。金融緩和の副作用ともいえるし、狙い通りともいえるが、株や債券、商品などあらゆるリスク資産の価格が上昇し、適切な水準がだれもわからなくなった。本当の水準はどこなのか、市場はいま見極めようとしているところだ。高いボラティリティー(変動率)を吸収するにはまだ時間がかかるだろう」

――中国の2015年の実質国内総生産(GDP)成長率は6.9%と、25年ぶりの低い水準に減速しました。いま中国経済が抱える問題は何でしょうか。

「一部の産業でみられる過剰設備と、過剰債務という2つの大きな問題がある。ただ原料輸入国でもある中国は原油・商品安の恩恵も大きい。中国経済は減速するが、緩やかな減速になると見ている。この間、世界経済のファンダメンタルズ(基礎的条件)が急激に大きく悪化したわけではない。市場の動きばかりにとらわれず、各国のファンダメンタルズに注目すべきだ」

日欧、追加緩和はリスクも

――資源国を中心に新興国からは資金流出の動きが強まっています。逆風のなか新興国はどう対処すべきでしょうか。

「まず大事なのはきちんとした経済政策を定めること。2つ目は急激な資金流入に対して警戒すること。流入した資金を全て使うのではなく、より長期的な資金を呼び込むよう制度を整えるべきだ。そして最後に、適切な外貨準備高を持つこと。この3つは密接に関連しており、重要だ」

「緩和政策は新興国に資産価格の上昇をもたらしたが、成長資金をもたらしたかは疑問だ。緩和マネーだけでは問題は解決できない。新興国は新たな市場環境を前提に、長期的な資金を呼び込むための構造改革を進め、投資リターンを考え直すべきだ」

「インドは財政赤字の縮小やインフレ率の低下などマクロ経済の安定性はかなり高まった。今後の焦点は金融セクターの改革だ。銀行の財務の健全化や、IT(情報技術)を生かした送金システムなど技術革新を進め、より長期の投資資金を呼び込む環境を整備する」

――米国が金融引き締めに踏み切る一方、金融市場の混乱による実体経済の押し下げが懸念される日本や欧州では追加緩和による景気刺激を求める声も強まっています。欧州中央銀行(ECB)のドラギ総裁は21日、追加緩和の可能性を示唆しました。日米欧の金融政策の方向性の違いはどんな影響を及ぼしますか。

「金融政策のあまりにも大きな違いは望ましくないが、各国の経済回復やデフレへの対処の段階の違いを示している。ただ一般論だが、経済が回復途上の国では通貨高は逆風になるが、金融政策を通貨誘導のために用いるべきではない」

「追加緩和を求める声は多いだろうが、私はそう思わない。市場が適切な価格を探っている今の段階で、中銀は追加緩和によりこれ以上、資産価格に介入すべきではないと考える」