中国経済がいよいよダメになってきているというのを日本のマスコミも報道するようになってきました。後は破裂を待つのみでしょう。中国はブリクス銀行やアジアインフラ投資銀行を作ってアメリカの世界金融支配を打破することを狙っていますが、その基金をどのように出すつもりでしょう。諸外国に出させて、ドロンを決め込むのでは。無い袖は振れないと。そうなると戦争になるかもしれませんが。ブリクス銀行やアジアインフラ投資銀行も$建てのようですから、$の基軸通貨の重みはなくならないでしょう。また日豪で潜水艦技術協力だけでなくインフラ新基金もアジアインフラ投資銀行に対抗して作るようですので、日米豪印で中国を軍事的・経済的に封じ込められれば理想です。

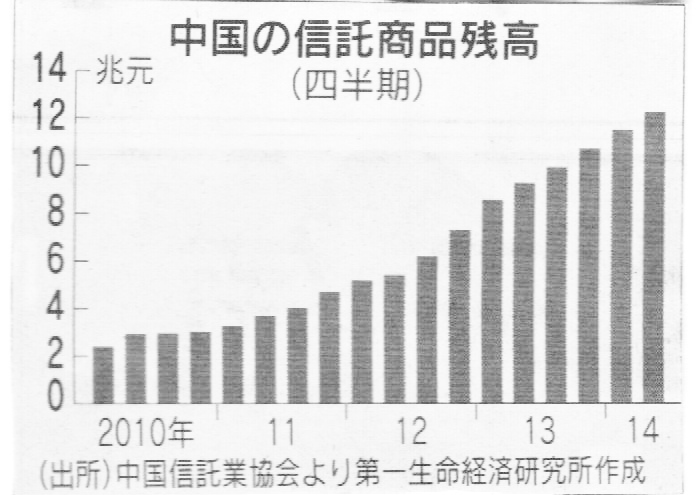

図を見れば信託商品は13兆元あります。日本円換算で246兆円に上ります。公表されている数字でこれだけですから。中国では公表数字の5~10倍の数字が実数と思った方が良い。SARSの時の患者数も100人とか言ってましたが、あっという間に1000人になりました。5倍としても1230兆円が不良資産となって返却できない可能性があります。中国のGDPは大きいと言われてますが、あれも嘘の可能性があり、また富を(腐敗で)海外流出させているため、ファイナンスできなくなります。不動産を売ればと言っても中国は所有権でなく使用権のみ、またバブルで吊り上がったものなど誰も買わないでしょう。不動産の値下がりも記事のような数字ではないでしょう。誰も買う人がいないのですから。値下がりするのが分かっていて買う人はいません。今買ったら損するのが見えてますので。日本のバブル崩壊と同じです。札を刷っても間に合わないでしょう。国が不動産で国営企業に「花見酒経済」をやらせれば別ですが。しかし付加価値はなく、本質的な解決にはなりません。目先を糊塗するだけでいずれ崩壊するだけです。中国進出を煽りに煽った日経の罪深さと、つられて出て行った企業経営者のアホさ加減が分かろうというもの。長谷川慶太郎氏が言うように、中国で内乱が起ころうとも自衛隊は救出に行けないので、少なくとも経営者は資産は諦めても、社員とその家族の日本帰還を勧めます。現地スタッフに任せるようにした方が良い。でも悪いことする現地スタッフ続出でしょうけど。

岐路に立つ中国経済⑦ 11/14

ゼミナール 金融安定へ慎重対応欠かせず

ひところに比べて中国 “経済を巡るリスク要因として、金融当局が全体像を把握できない「シャドーバンキング(影の銀 行)」を指摘する声は低下したように思われる。しかし、中国の金融システム、世界経済のリスク要因となる可能性は依然 としてくすぶっている。シャドーバンキングが広がるきっかけとなったのは、世界金融危機後に中央政府が打ち出した大 規模な景気対策にある。 中央政府は対策の規模を4兆元(約57兆円、当時)としたが、具体策や財源を地方政府に独自に任せたところ、想定以上に額が積み上がった。また、不動産市況の高騰を招くなど新たな問題が生じたため、中央政府は一転して銀行などに融資規制を指導するなど、引き締めに踏み切った。 しかし、地方政府にとってインフラ投資や不動産開発は成長の源泉である上、その収益が独自財源になるため、新たな資金調達手段を模索するようになる。こうして急拡大したのが「理財商品」 などの金融商品を通じた資金調達である。地方政府は法律上、銀行などから直接借り入れができないが、傘下の金融会社を経由した債務などを実質的に保証して資金調達を可能にした。しかし、足元では不動産価格の調整などで資金繰りが厳しくなる動きもみられ、債務不履行に陥るリスクが懸念されている。 収益率が低く、値上がりによるキャピタルゲインを前提にした不動産投資は持続可能ではな<、足元における市況の調整は不可避である。他方、処理方法を誤ればシステム不安に発展する恐れもあり、慎重な対応が求められる。 (第一生命経済研究所)

中国不動産不振一段と 大手今期10年ぶり減益も 7~9月は16%減益 11/15

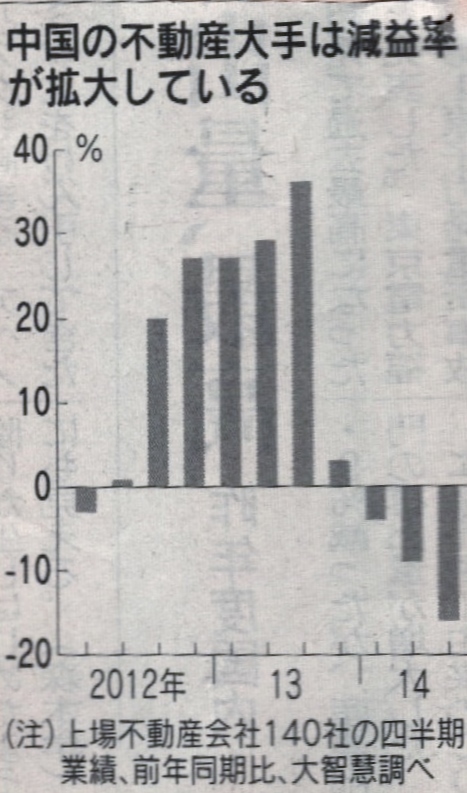

【上海=土居倫之】中国の大手不動産の業績が一段と悪化している。上場不動産会社の2014年7~9月期の純利益は前年同期比16%減となり、4〜6月期に比べ減益率が7ポイント拡大した。中国政府は住宅販売規制の緩和などを打ち出したが、効果は乏しい。14年12月期通期は10年ぶりの減益となる可能性が高まっている。住宅市況の悪化は持ち家の価値が減る「逆資産効果」などを通じ新車販売にも影響している。

規制緩和、効果乏しく

上海•深圳市場上場の140社の業績を集計した。不動産会の純利益は1~3月期にそれまでの増益基調から四半期べ ―スとして2年ぶりに減益に転じた。減益幅は四半期ごとに拡大しており、7〜9月期は同16%減と4〜6月期 (同9%減)よりさらに減益幅が拡大した。140社平均の9月末の自己資本比率は2割強だった。不動産会社は土地の仕入れに必要な借入金が多く、もともと自己資本比率が低めだが、一部企業は赤字計上で自己資本比率が10%を下回るなど過小資本となっている。米ゴールドマン•サックスは9月、中国の不動産会社の社債などの投資判断を最も低い「ネガティブ(消極的)」に引き下げた。年初に浙江省杭州市など地方都市から始まった住宅値下げの動きは上海や北京など大都市にも広がっている。都市化などを見込んだ住宅会社が開発案件を増やしたため、「不動産市場は供給過剰に陥っている」(ゴールドマン•サックス)。先高観は後退し、将来の値上がりを見込んで複数の住宅を購入する消費者の投機的な行動が大幅に減少した。市況悪化に対応するため、中国人民銀行(中央銀行)は1年で最も販売が伸びる国慶節(建国記念日)連休直前の9月30 日に、個人向け住宅ローン規制を緩和した。また地方政府は、住宅購入規制を相次いで撤廃している。浙江省寧波市は9月から若者対象に購入額の1%の補助金支給を始めた。ただこうしたてこ入れ策は目に見える効果をもたらしていない。上海市では販売てこ入れのため、不動産会社がマンション価格を4割値引きする例も出ている。国家統計局によると、 9月の住宅価格は70都市平均で前月比1.03%下落した。5ケ月連続の下落だった。中国指数研究院によると、新築住宅価格は10月も前月と比べ下落が続いている。住宅市況が下げ止まらなければ、14年12月通期は10年ぶりの減益となりそうだ。中国政府が金融引き締めに踏み切った04年12月 期以来となる。一部企業 は地価がもっとも高かった昨年秋に購入した土地をどう処理するかが焦点となる。金融機関が不動産産会社への新規融資に慎重になっており、経営陣にとっては現金をどう確保するかも経営課題になりそうだ。