4/29The Gateway Pundit<CONFIRMED – IT WAS ALL A SETUP: New Evidence Affirms Previous TGP Reporting that Deep State Sent Documents to Mar-a Lago to Set Up Trump=確認 – それはすべて仕組まれていた:ディープステートがトランプを罠にかけるためにマール・ア・ラーゴに文書を送ったという以前のTGP報道を新たな証拠が裏付ける>

ペテンの一言。左翼は嘘をつき、冤罪を作る。法執行機関がそれをするのは恐ろしい社会。

トランプ大統領は先週、FBIが彼の遺言を盗んだと信じていると語った。 FBIはまた、トランプ大統領に属する文書ではない他の1,800点の物品も盗んだ。これは合法でも必要もなかった。

また、現時点では、ジョー・バイデンがFBIにマール・ア・ラーゴにあるトランプの文書とトランプ大統領の私物へのアクセスを命令したことも広く知られている。

キャノン判事は判決文の2~3ページで、マール・ア・ラーゴ文書とトランプ大統領の私物へのアクセスをFBIに命令したのはジョー・バイデンだったと明らかにした。

バイデン政権が襲撃とは無関係だと主張していたにもかかわらずだ。

2022年9月、ゲートウェイ・パンディットのジョー・ホフトは、クリス・レイ率いるFBIが現場に独自の文書を追加し、少なくとも1枚の写真を加工して、トランプの自宅に偽の犯罪現場を作ったと報道した。

FBI は犯行現場を作り、独自の文書を挿入し、その文書をフォトショップで加工しました。法廷に提供された写真の下部には「2A」という数字があり、これが犯罪現場の写真であり、写真の下部に巻尺のようなものがあることを示しています。腐敗したFBIが自ら写真を床に投げつけたのだ。彼らはこれを演出したのです。

ゲートウェイ・パンディットが以前報じたように、バイデンの腐敗したFBIによるマール・ア・ラーゴへの強制捜査はすべて仕組まれたものだった。それが起こったときに私たちはこれを報道しました。今、私たちはさらに多くの証拠を持っています。

それはすべて、完全に腐敗した司法省とFBIが仕組んだものでした。

ジュリー・ケリーは、GSA(U.S. General Services Administration)が保管していた箱が詰まったパレット全体が後にマール・ア・ラーゴに投棄されたとXで報告した。これらの箱には「機密マーク」が付いた書類が入っていました。

すべては仕組まれていたのだ。

https://www.thegatewaypundit.com/2024/04/confirmed-it-was-all-setup-new-evidence-confirms/

4/29The Gateway Pundit<Italian PM Meloni Will Run in June European Elections, Wants To ‘Bring Together the Centre-Right Forces and Send the Left Into Opposition’=イタリアのメローニ首相、6月の欧州議会選挙に出馬予定、「中道右派を結集させて左派を野党に追いやりたい」>

欧州主流のグローバリスト集団を是非野党に追いやってほしい。

6 月の欧州議会選挙が近づくにつれ、可能な限り最善の結果を得るために政治勢力によるさまざまな策動が各国で見られています。

イタリアではジョルジア・メローニ首相が正式に候補者として加わり、同党「イタリアの同胞」の綱領会議の壇上で発表した。

メローニ氏は党の支持拡大を目指して欧州議会選挙に出馬する予定だが、当選しても議席を獲得する予定はない。

6月6~9日に行われる欧州議会の投票は、同氏の保守連合にとって力を試す重要な試金石とみられている。

ロイターは次のように報じた。

「『我々はイタリアでやったことをヨーロッパでもやりたい…中道右派勢力を結集して左派を野党に追いやり、多数派を創設する』とメローニ氏は沿岸都市ペスカーラでの党大会で忠実な応援団に語った。 EUの政策を打ち出し、キャンペーンを開始する。」

メローニ氏は野党時代にイタリアにユーロ圏離脱を求めたが、政権発足後は特にウクライナや中東などの外交問題で親欧州路線を貫いている。

「最近の世論調査によると、彼女の政党はイタリアで最も人気があり、支持率は27%で、野党民主党(PD)の約20%、左派の五つ星運動の16%を上回っている。

メローニ氏はEU選挙のイタリアの5つの選挙区すべてで「イタリアの同胞」は投票用紙の最初の名前となるが、首相としての時間を「1分も」選挙運動に使わないと誓った。」

https://www.thegatewaypundit.com/2024/04/italian-pm-meloni-will-run-june-european-elections/

4/29Rasmussen Reports<Nevada Voters Want Slower Growth, Less Immigration=ネバダ州の有権者はより緩い成長とより少ない移民を望んでいる>

ネバダ州の人口は過去40年間で3倍以上に増加しており、同州の有権者のほとんどは成長抑制と移民制限政策を支持している。

Rasmussen Reports and NumbersUSAによる新しい電話およびオンライン調査によると、 ネバダ州の有権者のうち、州の人口が急速に増加し続けることを望んでいるのはわずか 13% であり、40% は人口の増加がよりゆっくりであることを望んでいることがわかりました。

20%はネバダ州の人口がほぼ同じ規模にとどまることを望んでおり、22%は州の人口が減少することを望んでいる。

51%がネバダ州の地方自治体や州政府に対し、開発を制限することで他州からアイダホ州への人々の移動をより困難にするよう求めており、60%が移民削減に賛成している。

ネバダ州有権者の71%は、不法移民による人口増加を抑制するために、政府はすべての雇用主に連邦電子認証システム(E-Verify)の使用を義務付け、米国で合法的な労働者のみを雇用するよう義務付けるべきだと考えている。E-Verify の義務化に反対しているのは 18% のみで、11% は確信がありません。

4/30希望之声<前国安顾问:美国有效的对华战略将摧毁中共=元国家安全保障副補佐官:米国の効果的な対中戦略は中共を破壊する>4/29、元国家安全保障副補佐官マシュー・ポッティンジャーは、米国の効果的な対中戦略は中共の「体制崩壊」につながる可能性があると述べた。

4/29、ポッティンジャーはCNNとのインタビューで、中共党員は現指導者習近平が国を導く方向性について「非常に懸念している」と語った。 同氏は、習近平国家主席が米国に対して「対決的アプローチ」を採用する一方、「欧州での戦争を激化」させていると述べ、ロシア・ウクライナ戦争を「第二次世界大戦後、欧州で最大の戦争」と表現した。

「つまり、私たちが求めているのは、冷戦初期にジョージ・フロスト・ケナン(冷戦中の米国大使)がソ連と対峙するために用いたのと同じ政策であり、中共と対峙することである・・・40年後、レーガン政権が終わるとき、ジョージ・ケナンが正しかったことが証明され、ソ連は見事に崩壊した」

ポッティンジャーは、中共は米国に対して「冷戦」を発動しており、中共指導部は西側先進国に対し、中国への依存を強めさせようとしていると警告した。

同氏は、「習近平は何度かの演説で、今日の世界は混乱を特徴としていると述べた。これは実際に中共の世界に対する目標にとって有益である」と続けた。

11月の選挙でトランプ前大統領が勝利した場合の対中戦略について問われたポッティンジャーは、同大統領は米国の利益を損なう行為があれば、中国に「莫大な代償」を支払わせる可能性があると述べた。

「トランプ大統領のやり方の良い点は、対決を厭わないことだ」「もしトランプ大統領が再選されれば、(中共に対する)米国の成功が加速すると思う」

トランプ大統領は2月、FOXニュースとのインタビューで、11月に再選されれば中国に60%を超える関税を課すと述べた。

トランプ大統領は政権下の2018年と2019年に数千億ドル相当の中国製品に関税を課し、世界二大経済大国間の熾烈な貿易戦争となった。

その後、バイデン政権は安全保障上の懸念を理由に関税を維持し、先端半導体とその製造装置の輸出を禁止する新たな規制を追加した。

アントニー・ブリンケン米国務長官は先週、中国の非市場的貿易慣行を非難し、中共政権に対し米国企業に公平な競争条件を提供するよう求めた。

米当局者らは、巨額の国家補助金、クリーンエネルギーの輸出黒字、知的財産の窃盗など、米国の企業や労働者を競争上不当に不利な立場に置く中国の通商政策や慣行について改めて懸念を表明している。

米通商代表部は海運、物流、造船業界における中国政府の不公平な貿易慣行を調査している。バイデン大統領は中国の鉄鋼とアルミニウムに対する関税を3倍にするよう求めた。

貿易慣行に対する反発が高まっているにもかかわらず、中共はひるんでいないようだ。 4/25夜の定例記者会見で、中共外交部の汪文斌報道官は、中国は「市場原理に従って」経済・貿易協力を行っていると述べ、また「米国に中共政権と協力するよう求め、中国と米国の経済貿易関係で安定した発展が有利な条件を作り出す」と述べた。

しかし、この訴えにはもはや信頼がないようで、国際社会は中共の欺瞞的な手法に厳重に警戒している。

基本中共は嘘つき。トランプが再選されれば、ポッティンジャーと余茂春はWH内に入ってほしい。

https://www.soundofhope.org/post/810883

4/29阿波羅新聞網<拜登成70年来“最不受欢迎”美总统CNN民调现1大警讯 =バイデンは、70年間で「最も人気のない」米大統領に CNN世論調査で重大な危険信号>米国のギャラップの最新の世論調査によると、バイデンは過去70年間で「最も人気のない」米国大統領となった。就任後第13四半期の政策に対する平均満足度はわずか38.7%で、ギャラップ世論調査史上最下位となった。さらに、CNNが昨日(28日)発表した最新の世論調査では、トランプ大統領の49%の支持率は依然としてバイデンの43%を上回っているが、有権者に過去を振り返ってもらった場合、トランプ政権は成功したと考えているのは55%おり、一方で、バイデン大統領が成功したと考える人はわずか39%だったのは注目に値する。

左翼調査機関ですらオバイデンは御免となってきている。

https://www.aboluowang.com/2024/0429/2049080.html

4/29阿波羅新聞網<真是最后一任了!中共党魁背后现惊人一幕 【阿波罗网报道】=本当に最後の任期! 中共指導者の背後で衝撃的な光景が展開【アポロネット報道】>注目に値するのは、この絵には5羽の鳥だけが描かれているように見えることである。 これは有名な予言の本「鉄板図」を彷彿とさせるが、その最後の絵にも5羽の鳥しか描かれていない。

意味するところは、中共は毛、鄧、江、胡、習の5代で終わりと。

https://www.aboluowang.com/2024/0429/2049120.html

4/29阿波羅新聞網<“儿子”当人质 马斯克成习近平解药?【阿波罗网报导】=“息子”を人質に、マスクが習近平の解毒剤に? 【アポロネット報道】>アポロネット唐寧の報道:中共の李強首相は28日、北京でテスラのイーロン・マスク最高経営責任者(CEO)と会談し、中国の超大規模市場は外資企業に対して常に開かれていると語った。 言ったことは必ず実行してください。

イエレンの中国の過剰生産能力への警告に対し、テスラの上海工場は人質になっていると。マスクは中国人の本性を分かっていない。

https://www.aboluowang.com/2024/0429/2049075.html

何清漣が再投稿

陶瑞 TaoRay @realTaoRay 6h

NY市警察はヘイトクライムを構成する場合の多言語ビラを配布し、「信念や意見が正しいかどうかに関係なく」「侮辱や憎しみに満ちた言葉は言論として保護されるが、犯罪の動機が被害者のアイデンティティに関係している場合は、この種の行為はヘイトクライムに相当する」。「私は人でなしと一日中左派を叱責する。 男女の区別のない左派が、いつか人間としてのアイデンティティを疑うまでに発展したら、私は罪を犯したことになるのだろうか? !」

何清漣 @HeQinglian 8時間

何清漣のコラム:米国のキャンパスでの抗議活動で左派の分裂 バイデン政権はやり繰りが難しい。

https://upmedia.mg/news_info.php?Type=2&SerialNo=200452

この記事は、昨年10月の米国におけるイスラエル・ハマス戦争の最大の政治的影響を分析している:ユダヤ人が人類史上最大の犠牲者であるという物語は崩壊した。 これは米国にとって多くの影響を及ぼす:・・・もっと見る

upmedia.mg

何清漣のコラム:米国のキャンパスでの抗議活動で左派の分裂 バイデン政権はやり繰りが難しい―上報

2004 年のユダヤ人の過越祭は 4 / 23である。この祭りは、古代エジプトで奴隷にされていたユダヤ人が解放され、イスラエルに帰還したことを記念する。 でも今年は・・・。

何清漣 @HeQinglian 4時間

NYTの新しい記事「バイデンの矛盾:外交政策と選挙の考慮事項が衝突するとき」は、一連の問題に関するバイデンの嘘、失言、外交上の失敗を要約しているが、主な問題はまだそれを指摘する勇気がない、例えば、今回私たちが直面しているのは、ユダヤ人献金者と支持基盤の半分との間の和解できない対立である。 もちろん記事では、これが左翼内部の抗争であるとはあえて述べていない。

竹中氏の記事では、超円安=国力低下でないことは、戦後長らく1$=360円の固定相場で驚異の経済成長ができたことから分かる。日本国内でドンドン物を作り、国内需要を超えれば、海外へ輸出すればよかった時代。1971年8月のニクソンショック後、1973年2月には完全な変動相場制へ移行し、1985年9月のプラザ合意で1$240円だったものがどんどん円高に振れていった。それで輸出企業は海外に出て行き、産業の空洞化が起き、雇用と技術の伝承の面で大きくマイナスになった。1992年にはバブルが崩壊、デフレが長く続いた。

やっと今インフレ傾向が出てきて日本も復活しそうな気配。日本企業は海外工場をたたんで日本に工場を建てた方が良い。円安を生かすことにもなる。

記事

大幅な円安が続いている。1ドル=150円台という相場(名目相場)を「大幅な円安」と一般の人でも感じるのは、海外旅行をした場合に、例えば米国で1ドル=150円で換算した時に、国内の価格と比較して「高い!」と感じるからだ。

この時、人は通貨の購買力で為替相場を評価していることになる。つまり1ドル=100円の時に比べると、米国の物価は円換算にすると50%も上昇しており、それを高いと感じているわけだ。

振り返ると、1980年代後半から90年代半ばまでの円高進行の時期(1ドル=160円⇒80円)には、日本人が海外旅行に出ると「安い!」と感じて、高級ブランド物などを買い漁って帰国する風潮が広がった。今は逆で外人観光客の「爆買い」がデパートなどの売り場を賑わせている。

円安の2つの要因

なぜ大幅な円安が起こったのか。まずそれを読み解いてみよう。この点では私を含むエコノミストの見解は、次の2点で説明できると考える点で、概ねのコンセンサスがあるように思える。ひとつはマネーの動き(金融的要因)、他ひとつは円相場を巡る経常的な需給の構造的な変化だ。

■図表1

第1の金融的要因は内外金利格差の拡大である。図表1を見て頂きたい。今回の急速かつ大幅な円安は2022年3月頃を起点にしており、図に示した日米の金利格差(10年物国債利回り)の拡大と歩調を合わせてドル高・円安が進んだ。

経済学の外国為替相場に関する標準的な理論である「金利平価原理」は2国間の金利差が拡大する時は、金利が上昇する通貨の相場が他方の通貨に対して上昇することを語っている(ただし長期的な為替相場の将来期待値が変わらないことを前提)。

急ピッチなドル金利の上昇の原因は、言うまでもなく新型コロナ不況後の米国(そして欧州)が、国際資源価格の高騰もあり、予想外のインフレ高進に見舞われた結果、欧米の中央銀行が急ピッチの金融引き締め・金利引き上げに舵を切ったからだ。

ところが、米国の消費者物価上昇率がピーク時に前年同月比9.0%(2022年6月)まで高進したのに比べると、日本の消費者物価の上昇率はピーク時でも同4.4%(2023年1月)にとどまり(今年3月は同2.7%)、日銀は「基調的なインフレ率は十分高まっていない」との判断で10年物国債利回りのレンジは拡大したが、金融政策の基本的な変更は今年の3月まで行わなかった。その結果、日米(あるいは日欧)の金利格差が拡大し、円相場は大きく円安に振れ、現在に至っている。

「現下の円安は日本経済の衰退」という俗論

ただしこうした金利格差の変動は、短期から中期(1年から5年)程度の為替相場の変動要因としてはしばしば強い要因になるのだが、今回の円安にはそれだけでは説明できない長期的、趨勢的な要因が働いている。

その場合、よく登場するのが「日本の国力が低下している」という種類の俗論である。しかし、「国力」などという定義も疑わしく、計測もできない概念を持ち出すのは、経済学を逸脱している。例えばバブルのピークの1990年の1ドル=160円から95年の80円まで、バブル崩壊の過程で急速な円高が進んだ。バブル崩壊なら「国力低下」のはずであり、円安になるはずだが、真逆の円高が急速に進行したのだ。「国力」などという意味不明の概念では為替相場は説明できない。

とりわけ傑作な俗論は、名目GDPを為替レートでドル換算し、「日本はドイツに抜かれ世界4位に落ちた。日本の衰退だ」というものだろう。ならば、2007年から2011年にかけてドル円相場が120円台から70円台までドル安・円高になった時、ドル換算の日本のGDPは36%も急拡大している。その時に、なぜ「日本経済は大躍進だ」と言わなかったのだろうか。

経常的な円買い・外貨売りの減少

話を本論に戻すと、ここで問題にする経常的な円相場の需給とは、要するに国際収支上の経常収支から生じる為替相場の需給である。経常収支は、貿易収支、第1次所得収支、その他の項目からなる。

一般的に経常収支の黒字は、その黒字の分だけ外為市場での外貨売り(供給)円買い(需要)が生じ得る。第1次所得収支とは、日本が海外から受け取る利息や配当などの所得から、海外に日本が支払う同所得を差し引いたものだ。

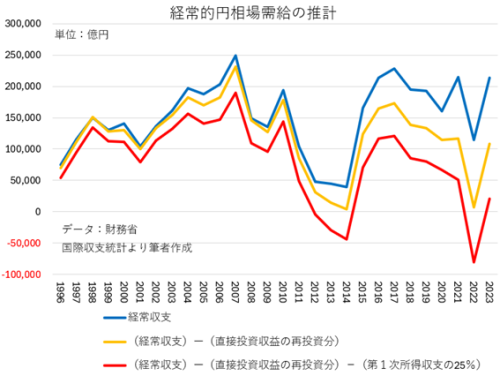

■図表2

図表2が示す通り、日本の経常収支(青色)は90年代以降年間10兆円から20兆円前後の黒字で推移してきた。しかしその黒字の内訳は、90年代の貿易収支の黒字がその多くを占めるパターンから、第1次所得収支の黒字を主とする構造に大きく変化した。

この変化は一言でいうと、90年代以降の円高やサプライ・チェーンのグローバル化に対応して、日本企業が日本国内での生産・輸出から、海外への直接投資と現地生産に大きく生産ラインをシフトしてきた結果だ。こうした企業の海外現地法人などから受け取る配当や利息が増え、輸出にとって代わってきた。

ところが同じ黒字でも貿易収支の黒字と所得収支の黒字とでは外為市場での需給に与えるインパクトが大きく異なる。貿易収支の黒字はほぼ100%近くが外貨売り・円買いになると考えられるが、直接投資の収益は約半分が海外に再投資されることが知られている。つまり再投資分は国際収支統計上ではいったん日本が受け取る形で記帳されるが、実際はそのまま海外で投資されるので円買い・外貨売りが生じない。

日本の国際収支統計では、直接投資収益のうち、この海外再投資額が開示されているので、それを差し引いた経常収支の推移を黄色で示した(海外からの対日直接投資の収益についても同様の調整をしている)。

さらに経営権の取得を伴わない対外証券投資の収益についても、ある程度海外で再投資される比率があるが、それについては開示されていない。そこで、仮に証券投資収益の25%が再投資されるとして差し引いたものが赤色の折れ線である(海外からの対日証券投資についても同様の調整)。

図表2を見てわかる通り、外為市場で実際に外貨売り・円買いになる経常収支の黒字部分は90年代~2000年代に比べると過去10年では大きく減少し、年によっては「赤字」つまり円売り・外貨買い超過になることがわかる。こうした円相場をめぐる経常的な需給の変化が、趨勢的な円安要因として働き、円相場を円安方向にシフトさせているのだと推測される。

日米金利差が縮小した時、どの程度円高に揺れ戻すか

こうした円相場の経常的な需給は、長期の時間をかけて進む趨勢的な変化なので、目先2~3年の時間では大きく変わらないだろう。一方、日米の金利格差は、短期・中期の時間でも日米双方の景況とインフレ動向次第で大きく変わり得る。

目下のところ、2022年以降のドル金利の急速な引き上げにもかかわらず、米国の景気は多くのエコノミスト予想に反して底堅く、インフレ率も2%まで低下していない。しかし全ての景気回復期は最後には景気後退を迎える。今後2~3年の時間で展望すれば、ドル金利は下がる公算が高い。

一方、日銀は今年3月に「マイナス金利」とYCC(イールド・カーブ・コントロール)と呼んできた金融緩和政策を終焉し、短期政策金利を操作の対象にする伝統的な金融政策への回帰を宣言した。しかしながら短期政策金利は依然ほぼゼロ金利である。また大規模に購入した国債の保有残高も維持されている。

しかし日銀が目標としてきた2%インフレの定着は、ますます確度を高めており、今後は金利の引き上げが進む。その結果、日米金利格差の縮小で、円相場は円高に揺れ戻すはずだ。問題はその円高の程度はどのくらいのものになるかである。

それを判断するためには、日米の金利格差要因による円安の程度、そしてそれ以外の要因、つまり経常的な需給要因による趨勢的な円安シフトがどの程度か知る必要がある。それを大雑把に推計してみよう。

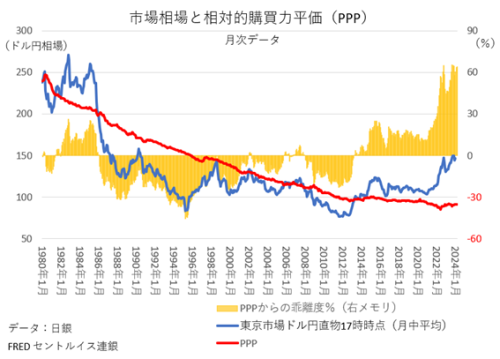

まず為替相場の評価の軸に1973年を起点に計算した相対的購買力平価(PPP)を使用しよう。これは長期的な為替相場の変化は2国間のインフレ率格差を反映するという原理に基づいて計算された一種の為替相場の理論値だ。日米の消費者物価指数、企業物価指数(米国は生産者物価指数)、輸出物価指数の3種類の物価指数で計算されたものが(公益財団法人)国際通貨研究所のサイトで開示されている。

注意すべき点は、相対的購買力平価の値は、いつを起点に計算するかで大きく変わってくる「起点依存」の性質があることだ。しかしながら、1973年を起点に企業物価指数(米国は生産者物価指数)で計算された相対的購買力平価は、1973年から現在までの市場相場の長期トレンドを概ね中立的に近似している。

■図表3

図表3に月次データでドル円の市場相場(青色折れ線)、相対的購買力平価(PPP)(赤線折れ線)、市場相場のPPPからの乖離率%(黄色縦棒、右メモリ)を表示した。全期間の乖離率の平均値はマイナス3.7%であり、全期間を通じて見るとPPPの方が市場相場より若干ドル高であるが、その幅は小さい。

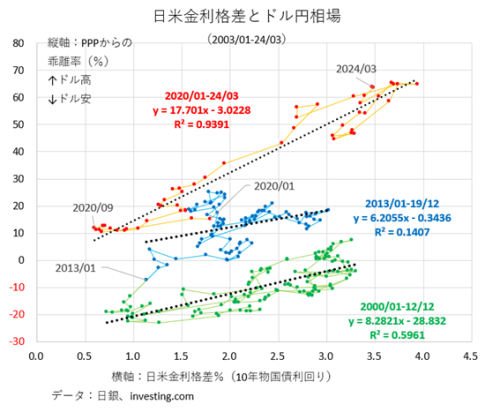

■図表4

この市場相場のPPPからの乖離率と日米の10年物国債利回りの格差(=米国国債利回り-日本国債利回り)との関係性を見るために、2000年まで遡って単回帰したものが図表4である(月次データ)。

全般的に右肩上がりの分布、つまり日米金利格差(横軸)が拡大するとドル円の市場相場のPPPからのドル高方向への乖離率(縦軸)が大きくなる正の相関関係が見られる。しかも興味深いことに、その分布のパターンは3つの時期に分けることができる。

第1は2000年~2012年の緑色の分布で示した時期だ。PPPよりドル安方向に乖離しており、近似線の傾きから金利格差1%の上昇が8.3%のドル高方向へ(図の上方へ)の乖離をもたらすことがわかる。双方の関係性はかなり高く、決定係数は0.596だ。これは金利格差の変化でPPPからの乖離率の約60%を説明できることを意味する。

第2は2013年~2019年の青色の分布の時期で、アベノミクス開始から新型コロナショック直前までの時期だ。金利格差との関係性は低下するが、第1の時期よりドル高方向に乖離率がシフトしている。

第3は2020年以降今に至る赤色の分布の時期であり、乖離率は一段とドル高方向にシフトすると同時に、金利格差と乖離率の関係性が非常に強くなっている。決定係数は0.94であり、なんと金利格差の変化で乖離率の94%を説明できるという「金利格差次第の為替相場」だ。

また近似線の傾きは大きくなっており、金利格差1%の変化が乖離率17.7%の変化をもたらす。PPPは1~2年ではそれほど大きく変化しないので、今後1%の日米金利差の縮小が起これば、現状のドル高方向の乖離度は17.7%も縮小する。直近のPPPの水準は1ドル=91.31円なので、17.7%は16.2円に相当する。つまり1%の金利差縮小で、16.2円の円高への揺れ戻しが起こる可能性が非常に高いということだ。

さて、2000年以降の3つの時期の分布は次第にPPPよりドル高方向にシフトしている。このシフトが金利格差では説明できない趨勢的な変化だと言えるだろう。それが起こった主因は、既述の通り、経常収支の内訳が貿易黒字から所得収支黒字に大きくシフトした結果、経常的な外貨売り・円買いが減少した(外貨の供給曲線が左にシフトした)ためだと考えられる。

その背景には日本の対外直接投資の増加がある。実際2000年~12年の日本の年間対外直接投資は平均6.6兆円だが、2013年に15兆円に跳ね上がり、2013年~23年の平均は約20兆円に著増した。まさに円相場の趨勢的なドル高シフトと直接投資の著増との強い関係性が示唆されるわけだ。

いずれ到来する円高への揺れ戻し、日本株の反落も

最近では円安やグローバルなサプライ・チェーンの再構築に伴って、直接投資の日本回帰、あるいは海外からの対日直接投資の増加などの動きが足元では起こっている。こうした動きが、趨勢的な為替需給を再び円高に戻す可能性はあるが、現時点ではどれ程のものになるかわからない。中期的に可能性が高いのは、米国の景気鈍化と円金利の上昇が日米金利格差を縮小させることである。

円高への揺れ戻しがどの程度になるかは、金利格差の変化次第だ。現在の日米金利格差(10年物国債)は3.75%だが、2000年まで遡った同平均金利格差は2.4%である。その水準まで金利格差が縮小するとすれば、PPPからの乖離率で約24%(=17.7%×[3.75-2.40])、値幅にして約22円(=91.31×24%)の円高への揺れ戻しが起こることになる。もちろんこれは確率的な推計なので、幅を持って受け止めて頂きたいが、日本の株価もそれに伴って相応の反落局面を迎えることになるだろう。

良ければ下にあります

を応援クリックよろしくお願いします。